A la suite de l’article d’hier sur les transactions immobilières en France et d’un article de fin juin sur les prix et niveau de valorisation de long terme de l’immobilier, cet article présente la situation début 2010 de valorisation du marché immobilier en France suivant des indicateurs classiques.

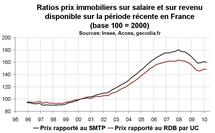

Premièrement, le ratio entre le niveau des prix des logements anciens et les revenus (cf. graphique ci-dessus). Deux indicateurs de revenus sont considérés, le salaire moyen par tête (SMTP) et le revenu disponible pas unité de consommation. Dans les deux cas, le niveau de valorisation s’est fortement dégradé pour un acheteur sur la période allant de 1999 à fin 2007 puis s’est contracté sur 2008-2009. Depuis l’automne 2009, l’indice est reparti légèrement à la hausse, les prix immobiliers ayant à nouveau progressé. Le ratio prix/SMTP est inférieur de 11 % à son pic mais reste 60 % au dessus de son niveau de début 2000. A noter que les niveaux actuels sont très au-dessus des moyennes de moyen (30 ans) et long terme (50 ans).

Premièrement, le ratio entre le niveau des prix des logements anciens et les revenus (cf. graphique ci-dessus). Deux indicateurs de revenus sont considérés, le salaire moyen par tête (SMTP) et le revenu disponible pas unité de consommation. Dans les deux cas, le niveau de valorisation s’est fortement dégradé pour un acheteur sur la période allant de 1999 à fin 2007 puis s’est contracté sur 2008-2009. Depuis l’automne 2009, l’indice est reparti légèrement à la hausse, les prix immobiliers ayant à nouveau progressé. Le ratio prix/SMTP est inférieur de 11 % à son pic mais reste 60 % au dessus de son niveau de début 2000. A noter que les niveaux actuels sont très au-dessus des moyennes de moyen (30 ans) et long terme (50 ans).

On peut aussi regarder l’évolution des prix rapportés à celui des loyers. Pour cet indice aussi, la rentabilité de l’investissement immobilier n’a cessé de se dégrader au cours des années 2000. Là encore, la baisse passée des prix n’a fondamentalement rien changé. De plus, il faut aussi tenir compte des dépenses d’entretien et des charges dont l’évolution a été plus rapide que celle des loyers (+39 % entre janvier 2000 et juin 2010 contre +28 %). Là encore, on est loin des moyennes de long terme.

Enfin, un indicateur de stress immobilier des ménages. Il s’agit d’une mesure classique d’accessibilité au logement incluant prix, salaires et taux d’intérêt et croisant avec la difficulté d’acheter un bien (méthode : BNC). A la fois pour les biens anciens et les biens neufs, le stress immobilier des ménages a progressé durant les années 2000 pour atteindre un sommet fin 2007. C’est particulièrement marqué pour les logements anciens dont les prix ont progressé que dans le neuf. Ensuite, le stress a diminué grâce à la baisse des prix et à la baisse des taux, même si dans le neuf rien n’a finalement beaucoup bougé. Avec la reprise des hausses de prix, la baisse des taux d’intérêt compensant, le stress immobilier s’est désormais stabilisé. Ainsi, il n’y a plus de marges à la baisse à court terme (taux stables et prix en hausse).

Pour finir, un graphique comparant le stress immobilier en France et en Espagne. Attention toutefois, les deux ne sont pas construits suivant la même méthodologie.