Les banques françaises sont à nouveau massacrées ce matin en bourse, avec des chutent supérieures à 10 % pour les 3 grandes. Depuis le début de l’année, les cours perdent autour de 50 %. Aux craintes sur les PIGS, et donc sur les pertes latentes pour les bilans bancaires, se rajoutent l’anticipation par les marchés d’un dégradation par l’agence de notation Moody’s des notes des banques françaises (déjà sous surveillance négative).

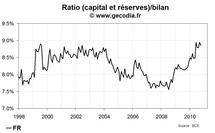

Très clairement, ces craintes sont justifiées. Les spreads sur les dettes des Etats périphériques de la zone euro ne cessent de s’écarter. La crise de la dette touche l’Italie, l’Espagne, la Belgique, le Portugal, l’Irlande et la Grèce (PIIGS+B). Ceci représentait en mars dernier une exposition pour l’ensemble des banques françaises de 151 milliards € (surtout lié à l’Italie, l’Espagne et la Belgique). En face, les fonds propres du système bancaire français représentent 493 milliards €.

On peut certes nuancer en soulignant que l’exposition a du s’alléger depuis, que le risque de défaut ne concerne que la Grèce ou que les pertes sont en parties déjà provisionnées. Mais, l’augmentation des taux dans les PIIGS+B provoque de nouvelles dévalorisations de la valeur de marché des obligations correspondantes. Les provisions déjà passées deviennent insuffisantes. Sans parler du risque de voir les obligations françaises rentrer dans la danse. Même si les Etats ne font pas faillite, les pertes latentes sont suffisantes pour impacter significativement les ratios de solvabilité des banques.

De surcroît, il ne faut pas oublier d’ajouter à l’exposition à la dette publique, l’exposition à la dette des banques des PIIGS+B (en première ligne au niveau des pertes). Le risque financier total grimpe alors à plus de 250 milliards €.

Très clairement, ces craintes sont justifiées. Les spreads sur les dettes des Etats périphériques de la zone euro ne cessent de s’écarter. La crise de la dette touche l’Italie, l’Espagne, la Belgique, le Portugal, l’Irlande et la Grèce (PIIGS+B). Ceci représentait en mars dernier une exposition pour l’ensemble des banques françaises de 151 milliards € (surtout lié à l’Italie, l’Espagne et la Belgique). En face, les fonds propres du système bancaire français représentent 493 milliards €.

On peut certes nuancer en soulignant que l’exposition a du s’alléger depuis, que le risque de défaut ne concerne que la Grèce ou que les pertes sont en parties déjà provisionnées. Mais, l’augmentation des taux dans les PIIGS+B provoque de nouvelles dévalorisations de la valeur de marché des obligations correspondantes. Les provisions déjà passées deviennent insuffisantes. Sans parler du risque de voir les obligations françaises rentrer dans la danse. Même si les Etats ne font pas faillite, les pertes latentes sont suffisantes pour impacter significativement les ratios de solvabilité des banques.

De surcroît, il ne faut pas oublier d’ajouter à l’exposition à la dette publique, l’exposition à la dette des banques des PIIGS+B (en première ligne au niveau des pertes). Le risque financier total grimpe alors à plus de 250 milliards €.

Pourquoi est-ce important ?

L’incertitude sur l’ampleur des pertes est extrême et la confiance s’évapore rapidement. La solution la plus simple et rapide à ce problème serait d’augmenter le coussin de sécurité, soit les fonds propres des grandes banques systémiques.

Le problème est de savoir qui va donner l’argent nécessaire. Les marchés ? Pas impossible mais le contexte n’est pas franchement porteur. L’Etat (fonds d’aide, prise de participation ou – cas extrême – nationalisation partielle ou totale) ? Il est déjà dans une situation financière tendue et rien n’assure qu'il sera facile d'écouler sur les marchés obligataires les milliards € d’emprunt d’Etat nécessaires.

Or, sans augmentation des fonds propres, les banques ne feront certes pas faillites (en tout cas tant que l’Italie ou l’Espagne ne font pas défaut) mais elles seront confrontées à un accès à la liquidité problématique (pas de confiance = pas de prêt interbancaire). On se rapproche encore un peu plus près d’une crise de liquidité en Europe.

Ce qui pointe derrière est une panne du crédit (credit crunch). On se retrouve donc dans une crise similaire à celle de 2008-2009 avec des conséquences majeures sur l’économie mondiale, le problème devenant global via les flux de commerce mondial.

L’incertitude sur l’ampleur des pertes est extrême et la confiance s’évapore rapidement. La solution la plus simple et rapide à ce problème serait d’augmenter le coussin de sécurité, soit les fonds propres des grandes banques systémiques.

Le problème est de savoir qui va donner l’argent nécessaire. Les marchés ? Pas impossible mais le contexte n’est pas franchement porteur. L’Etat (fonds d’aide, prise de participation ou – cas extrême – nationalisation partielle ou totale) ? Il est déjà dans une situation financière tendue et rien n’assure qu'il sera facile d'écouler sur les marchés obligataires les milliards € d’emprunt d’Etat nécessaires.

Or, sans augmentation des fonds propres, les banques ne feront certes pas faillites (en tout cas tant que l’Italie ou l’Espagne ne font pas défaut) mais elles seront confrontées à un accès à la liquidité problématique (pas de confiance = pas de prêt interbancaire). On se rapproche encore un peu plus près d’une crise de liquidité en Europe.

Ce qui pointe derrière est une panne du crédit (credit crunch). On se retrouve donc dans une crise similaire à celle de 2008-2009 avec des conséquences majeures sur l’économie mondiale, le problème devenant global via les flux de commerce mondial.