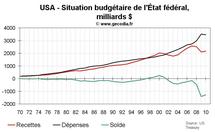

Les agences de notation S&P et Moody’s ont signalé que la note AAA attribuée aux Etats-Unis pour sa dette était sous pression. En effet, le déficit public de l’État fédéral des USA a atteint 1 294,2 milliards $ en 2010 , soit près de 9 % du PIB. C’est moins qu’en 2009 (1 415,7 milliards $, 10 % du PIB). Selon l’OCDE le déficit total, en incluant les administrations locales et la sécurité sociale devrait toucher 11 % du PIB après 12 % en 2009. Il s’agit du niveau de déficit record en temps de pays pour les USA.

Dans le même temps, l’ encours de dette des USA ne cesse de progresser pour atteindre un nouveau record à 13 972,5 milliards $ en 2010 pour la dette soumise à plafond de la part du Congrès (cf. graphique ci-dessous). Pour la dette placée sur les marchés financiers et négociable, l’encours atteint un nouveau plus haut, à 8 863,3 milliards $ fin 2010. Toujours selon l’OCDE, la dette totale devrait dépasser 100 % du PIB d’ici à 2012.

Dans le même temps, l’ encours de dette des USA ne cesse de progresser pour atteindre un nouveau record à 13 972,5 milliards $ en 2010 pour la dette soumise à plafond de la part du Congrès (cf. graphique ci-dessous). Pour la dette placée sur les marchés financiers et négociable, l’encours atteint un nouveau plus haut, à 8 863,3 milliards $ fin 2010. Toujours selon l’OCDE, la dette totale devrait dépasser 100 % du PIB d’ici à 2012.

C’est cela qui inquiète les agences de notation. Les USA vont rejoindre le « club » des pays de l’OCDE avec une dette publique supérieure à 100 % du PIB. Ce club comptait 5 membres en 2009 (Japon, Grèce, Belgique, Italie et Islande) et en comptera 9 en 2012 (les précédents + France, USA, Irlande et Portugal).

De plus, le niveau de dette total approche rapidement du plafond fixé pour l’instant à 14 294 milliards $. Le maintien d’un niveau de déficit élevé en 2011 du fait du renouvellement des allègements d’impôts aux USA va très logiquement obliger le gouvernement et les parlementaires à relever le seuil en 2011 pour la 5e fois depuis 3 ans.

Les marchés étant très sensibilisés à la problématique des finances publiques par la crise de la dette en zone euro, les finances publiques des USA sont donc sous tension.

De plus, le niveau de dette total approche rapidement du plafond fixé pour l’instant à 14 294 milliards $. Le maintien d’un niveau de déficit élevé en 2011 du fait du renouvellement des allègements d’impôts aux USA va très logiquement obliger le gouvernement et les parlementaires à relever le seuil en 2011 pour la 5e fois depuis 3 ans.

Les marchés étant très sensibilisés à la problématique des finances publiques par la crise de la dette en zone euro, les finances publiques des USA sont donc sous tension.

Néanmoins, la soutenabilité des finances publiques ne pose pas de problème à moyen terme. D’une part, une grande part du déficit est liée aux baisses d’impôts (près de la moitié), donc une action est possible pour le réduire. Cela ne se fera pas rapidement à cause du risque de récession qu’une remontée brutale des impôts impliquerait mais c’est possible, au moins graduellement. Donc, l’État fédéral peut agir pour réduire rapidement son déficit.

D’autre part, le marché des obligations publiques américaines est très diversifié. Les étrangers détiennent 47 % de la dette négociable et continuent à en acheter (+200 milliards $ au T3 2010). Les ménages sont aussi très demandeurs (1 083 milliards $ à la fin du T2 210, 12 % des obligations) ainsi que la Fed (812 milliards fin T2 2010 et environ 1 500 milliards $ à la fin du printemps prochain). Mais globalement tous les acteurs privés (banques, fonds de pensions, fonds de placement) avaient des niveaux de détention d’obligations publiques bas avant la crise. Depuis 2009 on note un appétit sans faille pour la dette publique. Le risque de liquidité – au cœur des difficultés rencontrées actuellement pas les PIGS – est écarté pour les USA.

Pour mémoire, nous jugeons le risque lié au Muni Bonds très limité. De plus rappelons qu’en 2009, le besoin de financement des administrations publiques locales (APUL) a atteint 116 milliards $, soit moins de 10 % du déficit total. Ceci relativise un peu plus le risque lié aux APUL.

D’autre part, le marché des obligations publiques américaines est très diversifié. Les étrangers détiennent 47 % de la dette négociable et continuent à en acheter (+200 milliards $ au T3 2010). Les ménages sont aussi très demandeurs (1 083 milliards $ à la fin du T2 210, 12 % des obligations) ainsi que la Fed (812 milliards fin T2 2010 et environ 1 500 milliards $ à la fin du printemps prochain). Mais globalement tous les acteurs privés (banques, fonds de pensions, fonds de placement) avaient des niveaux de détention d’obligations publiques bas avant la crise. Depuis 2009 on note un appétit sans faille pour la dette publique. Le risque de liquidité – au cœur des difficultés rencontrées actuellement pas les PIGS – est écarté pour les USA.

Pour mémoire, nous jugeons le risque lié au Muni Bonds très limité. De plus rappelons qu’en 2009, le besoin de financement des administrations publiques locales (APUL) a atteint 116 milliards $, soit moins de 10 % du déficit total. Ceci relativise un peu plus le risque lié aux APUL.